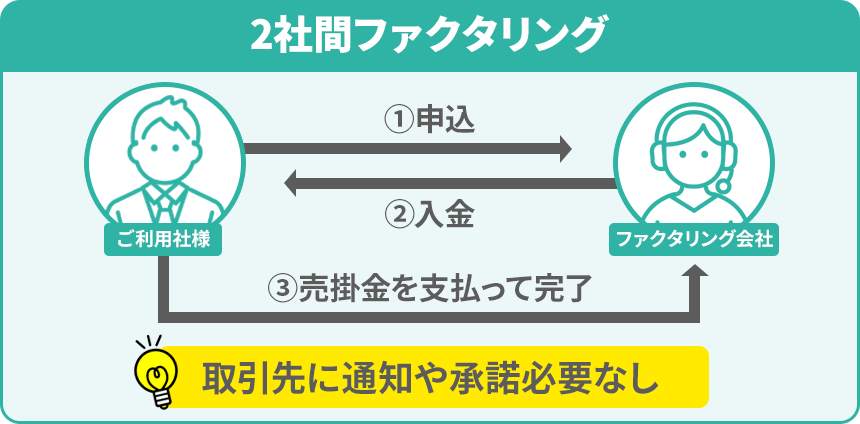

①2社間ファクタリングを利用

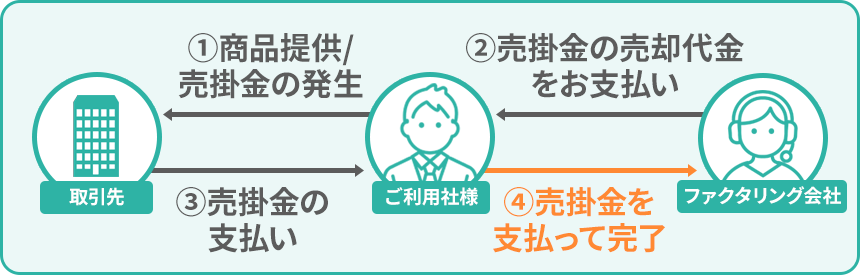

ファクタリングには主に2種類あります。

2社間ファクタリング:自身とファクタリング会社のみで契約

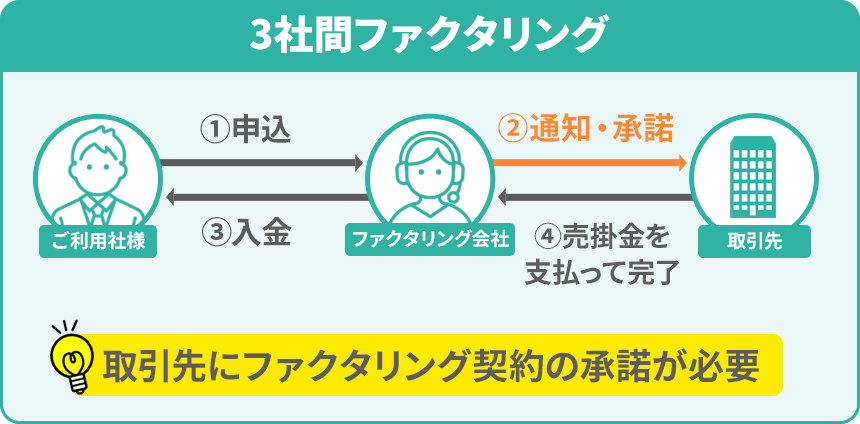

3社間ファクタリング:取引先の承諾を得たうえで契約

両者の違いは、「売掛先にファクタリングを使用しようとしているか知られるかどうか」にあります。

2社間ファクタリングの場合は、売掛先にファクタリングの利用を知られないため、今後の取引に影響が出る心配がありません。

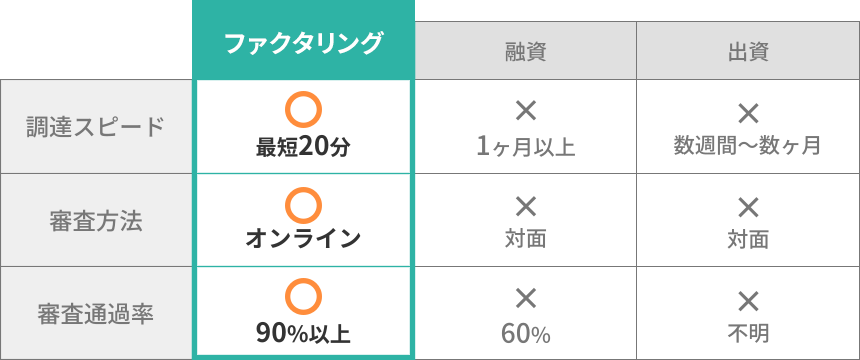

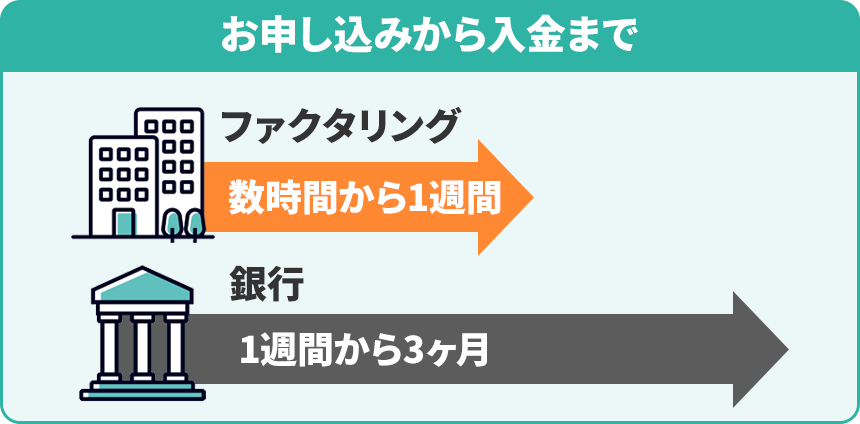

また、3社間に比べて、審査がスピーディに現金を調達できるという特徴もあります。

このような理由から、ほとんどの方が2社間ファクタリングを選んでいます。

この条件で検索

この条件で検索